Kraftintensiv industri

På vei mot gamle høyder?

Publisert:

Kraftintensiv industri har lange tradisjoner i Norge, men har i etterdønningene av finanskrisen opplevd vanskelige tider. Selv om utviklingen ser ut til å ha snudd de siste årene, er det store forskjeller mellom de ulike delnæringene i næringsgruppen.

Hvordan har den økonomiske utviklingen i kraftintensiv industri vært i tiårsperioden 2005–2015, og hvorfor? Hva kjennetegner de forskjellige næringenes produksjonsforhold, og hvilke ringvirkninger har næringsgruppen på andre deler av økonomien?

Står for 82 prosent av industriens kraftforbruk

De kraftintensive næringene har en kraftintensitet som ligger langt over gjennomsnittet for norsk industri i perioden 2005–2015 (se figur 1). Produksjon av ikke-jernholdige metaller er sammen med produksjon av jern, stål og ferrolegeringer de mest kraftintensive delnæringene i gjennomsnitt.

Produksjon av papirmasse, papir og papp følger like bak. Den fjerde delnæringen, de som produserer kjemiske råvarer, bruker noe mindre elektrisk kraft per produserte enhet.

Figur 1. Kraftintensitet i industrien

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Industri-totalt | 70 | 62 | 59 | 62 | 57 | 64 | 63 | 61 | 59 | 60 | 60 |

| Papirmasse, papir og papp | 304 | 303 | 301 | 308 | 383 | 338 | 338 | 466 | 459 | 508 | 398 |

| Kjemiske råvarer | 176 | 169 | 160 | 181 | 182 | 173 | 179 | 207 | 223 | 222 | 219 |

| Jern, stål og ferrolegeringer | 411 | 317 | 339 | 344 | 457 | 393 | 422 | 396 | 397 | 432 | 448 |

| Ikke- jernholdige metaller | 403 | 403 | 368 | 404 | 407 | 381 | 387 | 407 | 434 | 418 | 438 |

Kraftintensiv industri utgjør en stor andel av det samlede strømforbruket i industrien, slik figur 2 viser. I 2015 brukte de fire delnæringene 82 prosent av totalt kraftforbruk i norsk industri, og andelen har vært relativt stabil i løpet av perioden.

Figur 2. Kraftforbruk i industrien

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Øvrig industri | 9 | 9 | 9 | 9 | 7 | 9 | 8 | 8 | 8 | 8 | 8 |

| Ikke-jernholdige metaller | 24 | 24 | 23 | 23 | 19 | 19 | 19 | 19 | 19 | 20 | 20 |

| Jern og stål, samt ferrolegeringer | 5 | 4 | 5 | 5 | 4 | 5 | 5 | 5 | 5 | 5 | 5 |

| Kjemiske råvarer | 7 | 7 | 7 | 8 | 6 | 7 | 7 | 7 | 7 | 7 | 7 |

| Papirmasse, papir og papp | 5 | 6 | 6 | 5 | 4 | 5 | 4 | 4 | 3 | 3 | 3 |

Nedgang i kraftforbruket

Forbruket av innkjøpt og egentilvirket kraft i kraftintensiv industri har gått ned med over 5 TWh fra 2008 til 2015. En dekomponeringsanalyse kan gi en pekepinn på hvor mye av endringen i kraftforbruket i kraftintensiv industri, og industrien totalt, som skyldes henholdsvis utviklingen i aktivitetsnivået i økonomien, endringer i næringsstrukturen eller hvor effektivt energien ble utnyttet.

Med produksjonsverdi i faste 2015-priser fra nasjonalregnskapet og forbruk av innkjøpt og egentilvirket kraft fra undersøkelsen energibruk i industrien er det utført en dekomponeringsanalyse for næringene som utgjør kraftintensiv industri.

Figur 3. Endring i kraftforbruket i kraftintensiv industri. 2008-2015

| Effekt av endret energibruk per krone | Effekt av strukturendringer | Effekt av samlet produksjonsendring | Endring i totalt energibruk | |

| Papirmasse, papir og papp | -401 | -1540 | -264 | -2205 |

| Kjemiske råvarer | 1167 | -1000 | -461 | -294 |

| Jern, stål og ferrolegeringer | 983 | -730 | -304 | -51 |

| Ikke-jernholdige metaller | -115 | -1121 | -1317 | -2553 |

| Totalt indutri | 871 | -4080 | -2851 | -6060 |

Analysen viser at endringer i næringsstrukturen isolert sett ville ført til lavere forbruk av kraft i 2015 enn i 2008. Det vil si at endringer, som for eksempel nedleggelser eller redusert etterspørsel i de kraftintensive næringene, har gjort at mer av produksjonen skjer i mindre energiintensive næringer. Isolert sett har endringene fått forbruket av kraft i de kraftintensive næringene til å bli nesten 4,4 TWh lavere i 2015 enn i 2008.

Effekt av samlet produksjonsendring (aktivitet-effekten) viser at en nedgang i total produksjonsverdi for industri fra 2008 til 2015 isolert sett ville ført til at kraftforbruket i de kraftintensive næringene ville vært litt over 2,3 TWh lavere i 2015 enn i 2008.

For de fleste næringene viser analysen en positiv effekt av endret kraftforbruk per krone. Det vil si at forholdet mellom kraftforbruket og produksjonsverdien, produsert ved hjelp av dette kraftforbruket, har økt fra 2008 til 2015, og dette ville resultert i et kraftforbruk som ville vært over 1,6 TWh høyere i 2015 enn det som var i 2008. Dette kalles også energiintensitetseffekten og er summen av alle effekter som ikke skyldes endring i total produksjonsverdi eller strukturendringer.

Avhengige av eksportmarkedet

Tabell 1 gir en oversikt over økonomiske nøkkeltall som viser næringsgruppens betydning for norsk industri. De kraftintensive næringene utgjør en beskjeden andel av samlet bearbeidingsverdi og sysselsetting i norsk industri, men står for en betydelig andel av industriens eksport. I 2015 stod kraftintensiv industri for 12 prosent av industriens totale bearbeidingsverdi, mens sysselsettingsandelen var på knapt 7 prosent. Derimot stod denne næringsgruppen for over en fjerdedel av industriens samlede eksportverdi. Europa utgjør det klart viktigste eksportmarkedet for kraftintensiv industri, etterfulgt av Asia (se tabell 2).

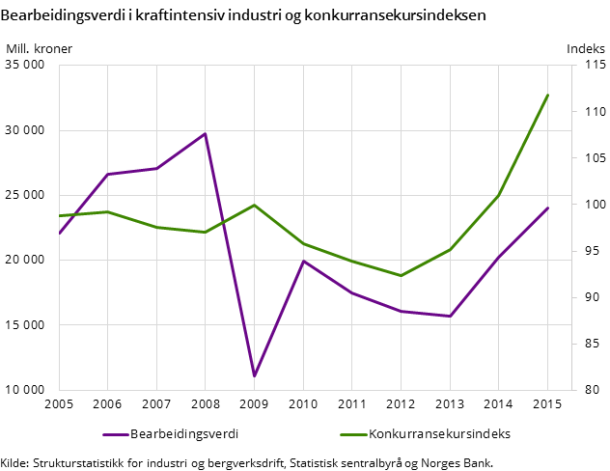

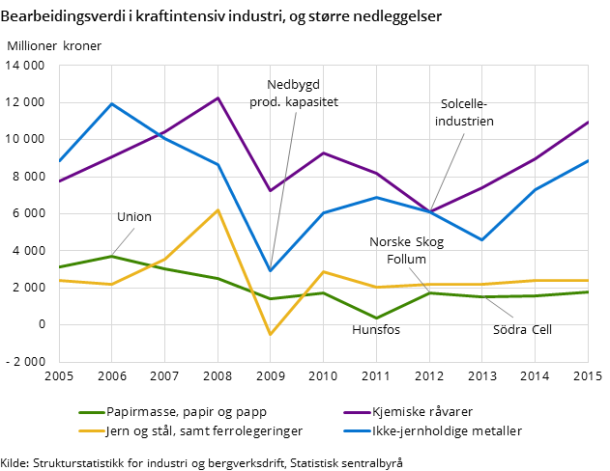

Den store eksportandelen forklarer til dels også næringsgruppens fallende utvikling i kjølvannet av finanskrisen. Som figur 4 viser, falt næringsgruppens bearbeidingsverdi kraftig fra 2008 til 2009, og den forble svært lav frem til 2013. Internasjonale lavkonjunkturer, sterk konkurranse fra lavkostland og en vedvarende høy kronekurs er blant annet faktorer som har svekket disse delnæringene. En annen faktor som også påvirker næringsgruppenes økonomiske utvikling, er kraftprisene. Kraftprisene for kraftintensiv industri økte betydelig fra midten av 2000-tallet (se figur 5), noe som har redusert bearbeidingsverdien gjennom økte driftskostnader.

Figur 5. Kraftpris for kraftintensiv industri

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Kraftpriser | 15.6 | 16.9 | 19.1 | 24.3 | 23.4 | 24.2 | 27.1 | 25.6 | 27.8 | 26.9 | 27 |

De siste årene har derimot den negative trenden snudd, og siden 2013 har næringsgruppen samlet sett opplevd en betydelig vekst, godt hjulpet av en svekket kronekurs. Norges Banks konkurransekursindeks, som viser verdien av norske kroner målt mot et veid gjennomsnitt av valutaene til Norges viktigste handelspartnere, har hatt en stigende trend de siste årene. Stigende indeksverdi betyr svakere kronekurs, mens fallende indeksverdi innebærer høyere kronekurs. Mens man i perioden 2011–2013 for eksempel betalte under seks norske kroner per amerikanske dollar, var dollarprisen åtte kroner i 2015. Tilsvarende kostet en EURO ni norske kroner i 2015, mot en pris på under åtte kroner i årene 2011–2013. En utflating av kraftprisen fra og med 2013 har også bidratt positivt. Til tross for dette er det fortsatt forskjeller mellom de ulike delnæringene.

Digitalisering har ført til produksjonsfall

Produksjon av papirmasse, papir og papp er den minste delnæringen i kraftintensiv industri, målt i bearbeidingsverdi. Blant produktene det produseres mest av her, finner vi avis- og magasinpapir samt papirmasse som brukes i papirproduksjon. Delnæringen nådde en topp på begynnelsen av 2000-tallet, før utviklingen snudde til en kraftig nedgang (se figur 6). Mellom 2005 og 2015 har det også vært et fall i sysselsettingen på nesten 60 prosent. I 2015 var det drøyt 1 900 personer sysselsatt i virksomheter i delnæringen (se tabell 1), mot om lag 4 600 ansatte i 2005. Fra rundt 2013 har imidlertid utviklingen i bearbeidingsverdien flatet ut og snudd til en beskjeden vekst i 2015.

Virksomhetene i denne delnæringen er, i likhet med resten av kraftintensiv industri, svært konkurranseutsatt da store deler av produksjonen er rettet mot eksportmarkedet. Mellom 2005 og 2015 har delnæringens omsetning knyttet til eksport i snitt ligget på 67 prosent.

En viktig årsak til at det har gått trått i denne delen av kraftintensiv industri de senere årene, er den teknologiske utviklingen innenfor IKT, hvor elektroniske medier i økende grad har tatt over for trykte medier, noe som har ført til et fall i etterspørselen etter papirprodukter. SSBs mediebarometer viser at andelen i den norske befolkningen mellom 9 og 79 år som leser papiraviser en gjennomsnittsdag, falt fra 77 prosent i 2000 til 42 prosent i 2015. Internasjonal lavkonjunktur førte også med seg redusert etterspørsel etter papir i Europa og bidro til et fall i bearbeidingsverdien innenfor papirmasse, papir og papp på hele 44 prosent fra 2008 til 2009. Samtidig kan en økende kraftpris frem mot 2013 også ha bidratt til den negative utviklingen i delnæringen.

Fallende etterspørsel etter papir i Europa siden begynnelsen av 2000-tallet og en sterk krone bidro lenge til svak utvikling i prisene som norske virksomheter mottok for avis- og magasinpapir, men i de siste årene har nedbygd kapasitet i Europa ført til en viss styrking av prisen på disse produktene. De siste årene har også en svak krone bidratt positivt.

I tillegg til elektrisk kraft utgjør tømmer en viktig kilde til energi for virksomhetene i denne delnæringen. Tømmer er også en viktig innsatsvare i produksjonen av papirmasse, som igjen er innsatsvare i produksjonen av papir. Dermed har utviklingen i prisene på tømmer også mye å si for utviklingen i delnæringens lønnsomhet. Siden 2011 har prisen på massevirke, som er den typen tømmer papirindustrien bruker, vært fallende og bidrar dermed positivt til delnæringens bearbeidingsverdi.

Kjemikalieproduksjonen nyter godt av lavere kronekurs

Målt i bearbeidingsverdi er produksjon av kjemiske råvarer den største av delnæringene i kraftintensiv industri. Sammen med produksjon av ikke-jernholdige metaller er det også denne delnæringen som sysselsetter flest personer: drøyt 6 400 i 2015. De ulike virksomhetene i delnæringen har produksjon av svært ulike slag, og her finner vi produkter som blant annet industrigasser, fargestoffer, andre organiske og uorganiske kjemikalier, gjødsel, basisplast og syntetisk gummi. Delnæringen er i stor grad eksportrettet, og mellom 2005 og 2015 lå andelen av dens omsetning knyttet til eksport i snitt på 60 prosent. Europa er det viktigste eksportmarkedet også for kjemiske råvarer, men delnæringen skiller seg ut med en noe større eksportandel rettet mot Asia (se tabell 2).

Virksomhetene innenfor produksjon av kjemiske råvarer ble hardt rammet av finanskrisen, og fra 2008 til 2009 falt delnæringens bearbeidingsverdi med 41 prosent. I 2010 tok bearbeidingsverdien seg noe opp, men falt så igjen frem til 2012. Medvirkende til nedgangen i 2012 var nedleggelsen av produsenter i solcelleindustrien samme år. Fra 2012 til 2015 har delnæringen derimot opplevd en samlet vekst i bearbeidingsverdi på hele 79 prosent. Også her drar man nytte av den svakere kronekursen som bidrar til en bedret konkurranseevne.

I tillegg til elektrisk kraft bruker noen av virksomhetene i delnæringen betydelige mengder gass som brensel. Gass utgjør også en viktig innsatsvare i produksjonen hos noen av virksomhetene. Lønnsomheten i delnæringen påvirkes dermed av prisen på gass, så vel som av prisen på elektrisk kraft. Utviklingen i prisen på gass var stigende store deler av 2000-tallet, med unntak av et fall i 2009. Siden 2012 har den imidlertid vist en avtakende trend. Nedgangen i prisen på innkjøpt gass de siste årene har isolert sett bidratt til å redusere driftskostnadene for de virksomhetene som forbruker mye gass, og virker på den måten positivt inn på lønnsomheten til delnæringen.

Vekst etter flere tøffe år for aluminiumsindustrien

Med en bearbeidingsverdi på om lag 9 milliarder i 2015 er ikke-jernholdige metaller den nest største delnæringen innenfor næringsgruppen kraftintensiv industri. Ikke-jernholdige metaller omfatter produsenter av blant annet aluminium, edelmetaller, bly, sink og nikkel. Det er særlig aluminiumsproduksjonen som er dominerende i Norge.

Produksjonsmengden avhenger i stor grad av utenlandsk etterspørsel, og et snitt basert på perioden 2005–2015 viser at hele 93 prosent av delnæringens omsetning kommer fra eksportmarkedet. Mesteparten av eksporten går til det europeiske markedet hvor produktene benyttes som innsatsvarer i blant annet bilproduksjon og bygge- og anleggsindustri. I 2015 sysselsatte næringen nærmere 6 900 personer fordelt på 37 virksomheter.

Ikke-jernholdige metaller hadde flere gode år på midten av 2000-tallet. Da finanskrisen inntraff høsten 2008, ble delnæringen hardt rammet, og bearbeidingsverdien falt med hele 66 prosent fra 2008 til 2009. Den internasjonale lavkonjunkturen førte til et ras i både etterspørselen og prisene. Enkelte produsenter så seg også nødt til å stenge ned deler av produksjonslinjene, og flere av disse forble stengt i en lang periode.

Bearbeidingsverdien løftet seg en del i 2010, men holdt seg relativt lav de påfølgende årene. En høy norsk kronekurs i tillegg til sterk konkurranse fra lavkostland ga i denne perioden norske virksomheter krevende arbeidsforhold. Tall fra The International Aluminium Institute viser blant annet at Kina økte produksjonen av primæraluminium fra 12,6 millioner tonn i 2007 til 31,5 millioner tonn i 2015.

Økte driftskostnader har i denne perioden også bidratt negativt. Ikke-jernholdige metaller har det høyeste kraftforbruket av samtlige delnæringer innenfor industrien, og innkjøp av kraft utgjør en stor del av delnæringens driftskostnader. Dette gjelder spesielt for produsenter av primæraluminium hvor kraftkostander i snitt utgjør om lag 18 prosent av totale driftskostnader. Kraftprisen betyr derfor svært mye for disse virksomhetene, og selv om mange av disse har sikret seg med langsiktige kraftavtaler, har en betydelig økning i kraftprisene siden 2005 bidratt til å svekke delnæringens lønnsomhet.

Det var først i 2015 at bearbeidingsverdien kom seg tilbake til nivåene man så før finanskrisen. Ikke-jernholdige metaller omsettes i dollar på verdensmarkedet, og noe av denne veksten kan knyttes til en lavere kronekurs og konkurransefortrinnene den gir. Utflating av kraftprisene de siste årene bidrar også positivt. Bedre markedsforhold har også ført til at flere av produksjonslinjene som ble nedstengt i forbindelse med lavkonjunkturen i 2008–2009, nå er gjenåpnet.

Ferrolegeringer: stabil bearbeidingsverdi i et utfordrende marked

Delnæringen produksjon av jern, stål og ferrolegeringer bestod i 2015 av 19 virksomheter og sysselsatte knapt 1 900 personer. I Norge har spesielt ferrolegeringsindustrien en sterk posisjon innad i delnæringen. I likhet med ikke-jernholdige metaller er også denne delen av metallindustrien sterkt rettet mot eksportmarkedet og påvirkes derfor av mange av de samme faktorene. Et snitt basert på perioden 2005–2015 viser at 82 prosent av omsetningen går til utlandet, med Europa som det viktigste markedet. Spesielt går mye av ferrolegeringsproduksjonen til utenlandske metallverk hvor ferrolegeringer brukes som innsatsfaktor i produksjon av jern og stål.

I likhet med ikke-jernholdige metaller utgjør energikostnader en stor del av delnæringenes totale driftskostnader. Men i tillegg til kraft er kull en nesten like viktig innsatsfaktor. Et gjennomsnitt basert på perioden 2005–2015 viser at delnæringen brukte 4,5 TWh kullkraft mot 4,7 TWh elektrisk kraft i produksjonen.

Delnæringen hadde en stigende trend på midten av 2000-tallet og opplevde et toppår i 2008 med en bearbeidingsverdi på 6,3 milliarder grunnet rekordhøye priser på ferrolegeringer. Gleden var imidlertid kortvarig, og da finanskrisen inntraff mot slutten av året, ble næringen betydelig svekket. Et kraftig fall på hele 107 prosent resulterte i en negativ bearbeidingsverdi i 2009. Bearbeidingsverdien hevet seg derimot kraftig i 2010 og har etter det holdt seg på et relativt stabilt nivå.

En forklaring på at delnæringen har klart å opprettholde en stabil økonomisk aktivitet, til tross for utfordringer med høy kronekurs og internasjonal konkurranse, er en relativt høy pris på ferrolegeringer i perioden 2010–2015. Selv om prisen falt kraftig fra 2008 til 2009, har ferrolegeringsprisen i perioden 2010–2015 vært betydelig høyere enn det den var på midten av 2000-tallet. Samtidig har prisen på kull falt markant fra 2011 til 2015, noe som bidrar til å senke driftskostnadene.

Positive ringvirkninger for andre næringer

Kraftintensiv industri skaper også betydelige verdier for andre næringer, både gjennom kjøp av innsatsvarer som brukes i produksjon, og kjøp av ulike tjenester. Med utgangspunkt i nasjonalregnskapets kryssløpstabeller viser våre beregninger at kraftintensiv industri i 2014 genererte en indirekte bearbeidingsverdi på om lag 23,1 milliarder (se tabell 3). Størsteparten av denne bearbeidingsverdien tilfaller kraftforsyning, men også andre næringsområder som bergverksdrift og utvinning, samt agentur, engros- og detaljhandel har betydelig leveranser til kraftintensiv industri. Innenfor kraftforsyning utgjør leveranser til næringsgruppen hele 12 prosent av den totale verdiskapingen. Tallene viser også at den indirekte bearbeidingsverdien som kan knyttes til næringsgruppen, er om lag like stor som næringsgruppens direkte bearbeidingsverdi.

Holstad, M. (2010). Kraftintensiv industri. Avgrensing av begrepet (Notater 3/2010). Hentet fra https://www.ssb.no/a/publikasjoner/pdf/notat_201003/notat_201003.pdf

Norges vassdrags- og energidirektorat. (2013). Energiintensiv industri: en beskrivelse og økonomisk analyse av energiintensiv industri i Norge (Rapport nr 69/2013). Hentet fra: http://publikasjoner.nve.no/rapport/2013/rapport2013_69.pdf

Nærings- og fiskeridepartementet. (2000). Norsk næringsvirksomhet- metallindustrien. Hentet fra: https://www.regjeringen.no/no/dokumenter/norsk-naringsvirksomhet---metallindustri/id87574/

DAMVAD. (2012). Norsk treforedlingsindustri. Nye utfordringer.

Kontakt

-

Anel Finci

-

Marte Ragnhild Owren Claussen

-

Wiktor Olaisen

-

SSBs informasjonstjeneste