Innhold

Om statistikken

Definisjoner

-

Navn og emne

-

Navn: Renter i banker og andre finansforetak

Emne: Bank og finansmarked

-

Ansvarlig seksjon

-

Seksjon for finansmarkedsstatistikk

-

Definisjoner av viktige begrep og variabler

-

Rentemarginen i bankene beregnes som differansen mellom gjennomsnittlig rentesats på utlån og gjennomsnittlig rentesats på innskudd. Innskuddsmarginen er differansen mellom 3 måneders effektiv NIBOR og gjennomsnittlig rentenivå på innskudd ved siste virkedag i perioden. Utlånsmarginen er differansen mellom gjennomsnittlig rentesats på utlån og 3 måneders effektiv NIBOR ved siste virkedag i perioden.

Provisjoner omfatter provisjoner knyttet til bevilgede rammelån, utnyttelsesprovisjoner og løpende administrasjonsgebyr. Engangsprovisjoner, etableringsgebyrer og termingebyrer er ikke med i rentestatistikken.

«Nye utlån» omfatter alle finansielle avtaler der vilkår og forutsetninger som påvirker renten bestemmes for første gang. Lånebeløp som er kjøpt eller overført fra andre långivere skal ikke rapporteres som et nytt lån dersom rente- og lånebetingelsene ikke er endret. Det er hele det bevilgete/avtalte beløpet med medfølgende rentesats som skal rapporteres under kategorien nye lån.

Med rentebindingstid menes tid fra rapporteringstidspunktet og frem til neste renteregulering. For utestående lån benyttes gjenværende rentebindingstid fra periodens slutt til neste renteregulering, for nye nedbetalingslån benyttes rentebindingstiden på avtaletidspunktet for den nye låneavtalen. Siden det ikke er mulig å binde renten på rammelån, er disse utlånene satt med flytende rente i tabellene.

-

Standard klassifikasjoner

-

Utlånsartene omfatter rammelån med pant i bolig, kasse-/drifts- og brukskreditt, byggelån, nedbetalingslån med pant i bolig og andre nedbetalingslån. Innskudd omfatter innskudd på transaksjonskonti og andre innskudd. Låntaker og långiver klassifiseres grovt etter institusjonell sektorgruppering, basert på nasjonalregnskapets standard. Fra og med 1. kvartal 2012 ble sektorgrupperingen i rentestatistikken endret. Endringen kan medføre brudd i statistikken da noen foretak har endret sektortilhørighet.

Administrative opplysninger

-

Regionalt nivå

-

Kun på nasjonalt nivå

-

Hyppighet og aktualitet

-

Månedlig. Publiseres 4 uker etter referansemåneden og 6 uker etter utgangen av referansekvartalet.

-

Internasjonal rapportering

-

Enkelte av renteseriene rapporteres til Bank for International Settlements (BIS.

-

Lagring og anvendelse av grunnlagsmaterialet

-

Grunnmaterialet er lagret i SSB’s databaser.

Bakgrunn

-

Formål og historie

-

Statistikkens formål er å gi en oversikt over utlåns- og innskuddsrentenivået i finansinstitusjonene. Produksjon av kvartalsvis rentestatistikk startet i Norges Bank i 1979.Norges Bank hadde ansvaret for produksjonen rentestatistikken t.o.m. 2006 (unntak: SSB hadde ansvaret for renter for statlige låneinstitutter t.o.m. 1996). F.o.m. 2007 overtok SSB ansvaret for produksjon og publisering av rentestatistikken.

For perioden 4. kvartal 1979 til 1. kvartal 1986 var satsene for renter på utlån og renter på innskudd i alt i bankene beregnet ved å kombinere opplysningene fra den årlige rentestatistikken, som gir gjennomsnittsrenter ved utgangen av hvert år, med data fra kvartalsrentestatistikken, som ga høyeste og laveste sats på nye utlån. F.o.m. 2. kvartal 1986 er kilden Norges Banks kvartalsvise rentestatistikk, med unntak for 4. kvartal 1986 og 4. kvartal 1987 da dataene er hentet fra årsrentestatistikken.

F.o.m. 3. kvartal 2014 produseres rentestatistikken månedlig etter tilnærmet samme standard som kravene til den europeiske sentralbank ECB.

-

Brukere og bruksområder

-

Brukere er bl.a. privatpersoner, advokater, finansinstitusjoner, offentlige etater og internasjonale organisasjoner. Den benyttes bl.a. til analyser av pengepolitikk og finansiell stabilitet, produksjon av nasjonalregnskapet og internasjonal rapportering.

-

Sammenheng med annen statistikk

-

Ikke relevant

-

Lovhjemmel

-

Rentestatistikken blir innhentet med hjemmel i lov om tilsynet med finansinstitusjoner av 7. desember 1956 nr. 1 (finanstilsynsloven). Rapporter fra statlige låneinstitutter mv., blir innhentet bl.a. med hjemmel i lov om offisiell statistikk og Statistisk sentralbyrå av 16. juni 1989 nr. 54 (statistikkloven).

-

EØS-referanse

-

Ingen EU-regulering for Norge, men fra og med 3. kvartal 2014 produseres rentestatistikken etter tilnærmet samme standard som kravene til den europeiske sentralbanken (ECB).

Produksjon

-

Omfang

-

Statistikken omfatter veide gjennomsnittlige rentesatser (inklusive provisjoner) på utlån fra banker, kredittforetak, statlige låneinstitutter, livsforsikringsselskaper (t.o.m. 2. kvartal 2014) og finansieringsselskaper. Statistikken omfatter også veide gjennomsnittlige rentesatser på innskudd i banker samt beregnede rente- og utlånsmarginer. Utlåns- og innskuddsbeløp benyttes som vekter i beregningene. For utestående lån og innskudd beregnes renten ved utgangen av måneden/kvartalet. For nye lån beregnes renten som et gjennomsnitt av renten i nye låneavtaler i løpet av måneden.

Rentesatsene er fordelt på utlånstyper, låntakere og gjenværende rentebindingstid. Statistikken omfatter kun norske låntakere og utlån i norske kroner.

-

Datakilder og utvalg

-

Hovedkilden for statistikken er offentlig regnskapsrapportering for banker og finansieringsforetak (ORBOF). I tillegg innhentes data fra Statens Pensjonskasse.

Rentestatistikken i kvartalsmåneder er basert på totaltelling, mens månedlig rentestatistikk er basert på et utvalg etter tilsvarende kriterier som benyttes av rapportører til den europeiske sentralbankens (ECB) statistikk. I henhold til disse kriteriene skal utvalget dekke minst 75 prosent av totale utlån/innskudd til publikumssektorene og utgjøre minst 30 prosent av foretakene i populasjonen. Beregnede rentesatser for utvalget bør ikke avvike mer enn 10 basispunkter fra beregnede renter for hele populasjonen.

-

Datainnsamling, editering og beregninger

-

Dataene til rentestatistikken for de finansielle foretakene er basert på data som rapporteres via ORBOF-systemet hver måned. I tillegg innhentes det data fra Statens pensjonskasse.

De innrapporterte rentesatser og tilhørende beløp på utlån og innskudd er fordelt på sektor, utlåns-/innskuddstype og også etter gjenværende rentebindingstid (f.o.m. 4. kvartal 2013). Sektorene som er inkludert i rapporteringen er kommuneforvaltningen, ikke-finansielle foretak og husholdninger (herav lønnstagere) i Norge i norske kroner. For nye utlån omfatter rentestatistikken kun sektorene ikke-finansielle foretak og husholdninger.

Alle rentesatsene i beregningene skal både for utestående beholdninger og nye utlån, omregnes til helårlige, etterskuddsvise satser (prosent pro anno) før de gjennomsnittlige satsene for hver sektor beregnes.

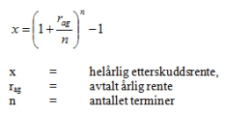

Helårlig etterskuddsrente beregnes etter følgende formel:

For rentesatser på utestående beløp er det rentesats og beløp ved utgangen av måneden som inngår i renteberegningen, mens det for nye utlån er den rentesats og det beløp som opprinnelig avtales som skal inngå i beregningene. For utestående lån benyttes gjenværende rentebindingstid, for nye nedbetalingslån benyttes rentebindingstiden på avtaletidspunktet for den nye låneavtalen.

Den flytende renta på lån fra Lånekassen og Husbanken fastsettes på grunnlag av renter på statskasseveksler med gjenstående løpetid fra 0 – 3 måneder i de 2 forutgående månedene.

Boliglånsrenta i Statens Pensjonskasse er en flytende rente som følger normrenta. Normrenta beregnes med utgangspunkt i den effektive renta på 0-3 måneders statskasseveksler. Normrenta skal bare endres dersom utviklingen i gjennomsnittsrenta tilsier en endring av normrenta på 1/4 prosentpoeng. Metoden for fastsetting av normrenta er nærmere omtalt i Ot.prp. nr. 1 (2003-2004) kapittel 5.3.

-

Konfidensialitet

-

Rentedata blir ikke offentliggjort dersom færre enn tre enheter ligger til grunn for en celle i tabellen. Unntak: Utlån med pant i bolig fra statlige låneinstitutter omfatter bare 2 enheter . Videre har SSB innhentet tillatelse til å publisere renter for Statens pensjonkasse separat.

-

Sammenlignbarhet over tid og sted

-

Fra og med 4. kvartal 2013 inneholder rentestatistikken data for finansieringsselskaper, mens livsforsikringsselskapene er tatt ut av statistikken. Utlånsrentene fra »Totalt (ekskl. Statens pensjonskasse) er derfor ikke direkte sammenlignbare før og etter 4. kvartal 2013. Det er særlig innenfor andre nedbetalingslån og kasse-, drifts- og brukskreditt rentesatsene er påvirket av endringen.

Fra og med 3. kvartal 2013 er utlån med lav rente som følge av tap/mislighold holdt utenfor beregningen av de gjennomsnittlige utlånsrentene. Endring i noen rapportørers beregningsmetoder for kasse- drifts- og brukskreditt bidrar dessuten til økte renter fra og med samme periode.

Etter at det i juni 2007 ble det åpnet for å utstede obligasjoner med fortrinnsrett (OMF) i Norge, har kredittforetakenes andel av totale utlån til publikum økt betydelig. Denne ordningen har medført overføring av utlånsporteføljer fra banker til kredittforetak som har bidratt til å heve den gjennomsnittlige utlånsrenten i bankene og dermed også bankenes rentemarginer. Årsaken er at det i hovedsak er utlån med høy grad av sikkerhet, og dermed lavere rente, som overføres fra banker til kredittforetak.

T.o.m. utgangen av 2005 ble det publisert renter på utlån i alt og renter på utlån eksklusive nullstilte utlån. Nullstilte utlån var t.o.m. 3. kvartal 2001 kun utlån der beregning og eventuell kapitalisering av renter er stanset, f.eks. som følge av mislighold eller at lånene var tapsutsatte, og kunne i beregningene ha null i rente- og provisjonssats. F.o.m. 4. kvartal 2001 omfattet nullstilte utlån i rentestatistikken også utlån som er gitt med 0 i rentesats. T.o.m. 3. kvartal 2001 var spesifiserte tapsavsetninger trukket fra utlånsbeløpet i beregningen, mens data f.o.m. 4. kvartal 2001 var før tapsavsetninger var fratrukket (dvs. brutto). Etter opphøret av tapsforskriften f.o.m. 1/1 2006 og t.o.m 2. kvartal 2013 ble det ikke publisert renter på utlån eksklusive nullstilte utlån.

F.o.m. 2. kvartal 2001 og til i dag ble statistikken for innskuddsrenter tilpasset nye spesifikasjoner i bankenes månedsbalanse. Innskuddene ble da inndelt i innskudd på transaksjonskonti og andre innskudd. Inndelingen etter ordinære og spesielle vilkår, og etter anfordring og tid utgikk samtidig.En annen endring var at renter rapporteres på brutto utlån (dvs. inklusive tapsavsetninger). I 1. kvartal 1996 ble renter på kortsiktige utlån (dvs. med løpetid mindre eller lik ett år) og mellomlange og langsiktige lån (løpetid over ett år) erstattet av data for renter på andre nedbetalingslån og utlån med pant i bolig.

Før 1. kvartal 1988 omfattet rentestatistikken for innskudd også innskudd fra stats- og trygdeforvaltningen, Postgiro og Postsparebanken, private kredittforetak og finansieringsselskap, forsikringsselskap og fra andre utenlandske sektor enn banker.

Nøyaktighet og pålitelighet

-

Feilkilder og usikkerhet

-

Feilkildene til rentestatistikken er i hovedsak feil i grunndata som er innrapportert til finansmarkedsstatistikken.

Statistikken publiseres nå som Renter i banker og kredittforetak.