Samfunnsspeilet, 2010/5-6

Boforhold og boligøkonomi

De fleste bor romslig i eide boliger

Publisert:

De fleste av oss bor i dag i en bolig vi selv eier. Vi bor romslig, oftest i enebolig eller i småhus. Slik har det ikke alltid vært. Vi kan se tilbake på en historie med boligmangel i et marked styrt av private aktører. Myndighetene involverte seg sterkt i nybygging av boliger utover fra 1950-tallet, men i dag er markedet stort sett i privat regi. Også i dag er det noen få utsatte grupper som har vanskeligheter med å skaffe seg bolig. Blant disse er de som etablerer seg for første gang og grupper med lav inntekt. Dagens boligpolitikk retter seg i hovedsak inn mot disse gruppene.

- Artikkelen er en del av serien

- Samfunnsspeilet, 2010/5-6

DatakilderForbruksundersøkelsene som gjennomføres av Statistisk sentralbyrå (SSB), danner grunnlaget for de fleste av de årlige boligindikatorene før 2003. Fra og med 2003 bruker vi levekårsundersøkelsene EU-SILC (European Survey of Income and Living Conditions) i stedet for forbruksundersøkelsene. Levekårsundersøkelsene representerer et utvalg på rundt 1,2 prosent av befolkningen i alderen 16-79 år. I tillegg er tverrsnittsundersøkelsene om boforhold blitt brukt, men disse er ikke årlige. Den siste ble gjennomført i 2007. Tverrsnittsundersøkelsen gir en grundigere kartlegging av boforhold enn det EU-SILC gjør. Tallene fra forbruksundersøkelsene avviker noe fra levekårsundersøkelsene fordi disse bygger på forskjellige utvalg. Dessuten er utvalget i levekårsundersøkelsene betydelig større enn utvalget i forbruksundersøkelsen. Vi bruker også tall fra Statistisk sentralbyrås boligprisindeksen, byggearealstatistikk og bygge- og anleggsstatistikk. |

Hvordan er boligsituasjonen for folk flest i dag, og hvordan har den vært de siste årene? Dette skal vi se nærmere på, men i tillegg tar vi også et blikk langt bakover i tid for å sette situasjonen i dag inn i et større perspektiv. Boligene har blitt større, vi bor romsligere enn før, og boligene har blitt av en langt bedre standard.

Men svingningene i byggeaktiviteten og i boligprisene skaper hodebry, ikke bare for dem som eier eller leier bolig, og som skal forsøke å foreta fornuftige valg i boligmarkedet, men også for byggebransjen selv – aktørene som finansierer nybygging, og selskapene som driver med byggevirksomhet. Myndighetene setter derfor inn tiltak – om mulig – for å unngå disse svingningene.

Boligmarkedet i et historisk perspektiv

Fra å være hovedsakelig et bondesamfunn tidlig på 1800-tallet har industrialiseringen fra slutten av 1800-tallet og framveksten av tjenestenæringer på begynnelsen av 1900-tallet ført til store endringer i hvor folk bor. Dette har krevd boligbygging i stor skala, framfor alt på industristeder, i byer og framvoksende tettsteder. Bortsett fra noe kommunal boligbygging ble boligbygging stort sett finansiert og utført av private aktører tidlig på 1900-tallet. Dette var ofte ikke tilstrekkelig til å dekke boligbehovene for folk flest i de områdene der folketallet økte.

For å sikre et tilstrekkelig antall boliger og boliger med tilstrekkelig god standard engasjerte myndighetene seg etter hvert i boligpolitiske spørsmål. Et eksempel på dette var etableringen av den statsstøttede Norske Arbeiderbruk- og Boligbank som ble stiftet i 1903. Bankens formål var å gi rimelige lån til anskaffelse av eget småbruk eller egen bolig, lån som kommunene ofte garanterte for. De tidligste boligpolitiske tiltakene var likevel ikke tilstrekkelige. Vi måtte vente til etter krigen før myndighetenes boligpolitikk virkelig begynte å bøte på boligmangelen.

Statlig boligpolitikk

Med et etterslep fra før krigen og omtrent ingen boligbygging under krigen var det mye å ta fatt på fra de første fredsårene. Det var for få boliger, ofte med svært mangelfull standard. For å sikre en tilstrekkelig boligbygging ble Den norske stats husbank (Husbanken) etablert i 1946 med det formål å få bygget boliger av en tilstrekkelig god standard til folk flest. De tre tiårene etter krigen (1950-1970) var den store æraen for statlig boligpolitikk i Norge. En svært stor andel av boligene bygget etter krigen ble finansiert av midler fra Husbanken – det dreier seg om mer enn 1,1 millioner boliger.

Fra midten av 1980-tallet ble myndighetenes engasjement gjennom Husbanken redusert, og private finansinstitusjoner kom sterkere inn. Husbanken spiller fortsatt en rolle i boligpolitikken, men det viktigste formålet er i dag å støtte utsatte grupper, for eksempel unge i etableringsfasen, enslige forsørgere og funksjonshemmede. Etableringslån og bostøtte er blant virkemidlene.

De færreste mottar støtte i form av etableringslån – mindre enn 5 prosent av dem som har lån, mottok dette i 2008. Om lag 5 prosent av alle husholdninger mottok bostøtte i 2008. Blant enslige forsørgere gjaldt dette 20 prosent av husholdningene, og blant enslige forsørgere under 30 år mottok om lag halvparten av husholdningene bostøtte. Blant dem som er 80 år eller eldre, var andelen som mottok denne støtten, 17 prosent i 2008.

Press i boligmarkedet

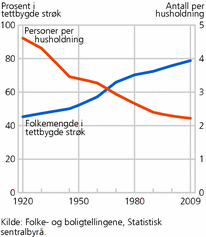

En jevn utflytting fra bygdene til byene og det at husholdningene blir mindre, gir økt press på boligmarkedet. Ser vi på utviklingen over tid, har det skjedd en formidabel utvikling, og endringene fortsetter. Mindre enn halvparten av befolkningen bodde i tettbygde strøk før krigens slutt i 1945. I 1970 bodde to av tre personer i tettbygde strøk, og i 2009 bodde nesten fire av fem personer i tettbygde strøk.

I 1920 bodde det i gjennomsnitt mellom fire og fem personer i hver husholdning i byene, og noe over seks personer per husholdning på bygdene. I 1946 bodde det 3,5 personer per husholdning i gjennomsnitt. I 1970 var antallet gått ned til om lag tre personer per husholdning, mens det i 2009 var noe i overkant av to personer per husholdning. I dag er det knapt noen forskjell mellom tettbygde og spredtbygde strøk i antall personer per husholdning (se figur 1).

Foreløpig ser vi ikke noen slutt på disse trendene, og det vil nok fortsatt være behov for nye boliger i byene og i mange tettsteder.

Stadig dyrere boliger …

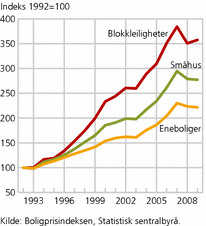

Perioden fra 1993 til 2007 har vært en av de lengste sammenhengende perioder med vekst i boligpriser i Norge (Norges Bank 2010). Etter en mindre nedgang mellom 2007 og 2009 har prisene igjen økt, og boligprisene er nå høyere enn før 2008, målt i løpende priser. Perioden 1993-2007 representerer dessuten den høyeste realprisveksten så lenge det finnes tall for – fra tidlig på 1800-tallet. Boligprisene var i 2009 i realverdier om lag tre ganger høyere enn i bunnåret 1992. Prisene på blokkleiligheter har økt mer enn for småhus, som igjen har økt mer enn prisene på eneboliger (se figur 2).

Det er flere årsaker til at boligprisene har økt – for eksempel sentralisering, mindre tomteareal og høyere tomtepriser og for lite bygging i sentrale strøk, men i tillegg er det blitt hevdet at de som etablerer seg i sin første bolig, er med på å drive boligprisene oppover. «Dersom de unge som ellers ville vært kredittrasjonert, får hjelp fra foreldrene til boligfinansiering, vil det i seg selv øke etterspørselen etter boliger og på kort sikt drive prisene opp» (NOU 2002:2). Den siste levekårsundersøkelsen spesielt om boforhold er fra 2007, og den viser at én av fire i alderen 25-40 år som lånte penger til bolig, hadde fått lån ved kausjon fra foreldre eller svigerforeldre, eller lån mot pant i boligen deres.

Mange unge har opplevd at boligprisene bare øker. Kanskje er det slik at mange av dem tror at det vil fortsette slik, og en del vil da kjøpe før prisene stiger enda mer. Hvis dette er tilfelle, vil etterspørselen, og dermed også boligprisene, bli presset ytterligere opp. Det er blokkleilighetene som har hatt sterkest prisøkning, og disse er for mange den første boligen.

… men det går opp og ned

I et historisk perspektiv veksler det mellom prisøkning og prisnedgang på boliger. I gjennomsnitt har varigheten på oppgangen i boligprisene vart i tolv år, og tilsvarende nedgang i 7 år (se tabell 1) (Norges bank 2010).

Økte inntekter, befolkningsvekst, lav rente og det at det er lett å få lån, har gjort at etterspørselen etter boliger har vært økende de seneste årene. Samtidig har boligbyggingen i pressområdene vært relativt liten, ikke minst på grunn av de økende kostnadene med å bygge nye boliger. Tomteprisene er et annet viktig element som bidrar til prisøkning på nye boliger – det er stadig større knapphet på tomteareal der folk vil bo, og folketallet øker.

I det lange løp må vi derfor regne med at prisveksten i store trekk vil fortsette som følge av økende tomtepriser (NOU 2002:2). Men når boligprisene øker, vil bygging bli stadig mer lønnsomt. Dette kan føre til at tilbudet av nye boliger blir større enn etterspørselen, og det kan igjen føre til nedgang i boligprisene, som i sin tur bremser byggingen – det kan hende at svingningene som vist i tabell 1, vil kunne gjenta seg. Dette er noe myndighetene vil unngå. Blant annet har Finanstilsynet i den senere tid begynt å se på mulighetene for å skjerpe regulering og tilsyn i kredittmarkedet for å sikre et sunt boligmarked.

Klarer vi å unngå «oppheting» i boligmarkedet?

En del boligkjøpere, særlig yngre førstegangskjøpere, finansierer store deler av eller hele kjøpesummen med lån. Tall fra Levekårsundersøkelsen 2007 viser at eiere under 30 år hadde betalt om lag 1,3 millioner kroner for boligen i gjennomsnitt. Gjennomsnittlig lånebeløp var om lag en million kroner. Litt under halvparten lånte hele kjøpesummen eller mer. I gode tider har det vært en tendens til at bankene har innvilget lån som dekker mesteparten eller hele boligkjøpet. Denne praksisen fra kredittinstitusjonenes side prøver nå Finanstilsynet å få innskjerpet. Tilsynet pålegger nå institusjonene å foreta en grundigere vurdering av låntakernes betalingsevne, og at det normalt ikke skal gis lån større enn 90 prosent av boligens verdi.

Finanstilsynet kan nå foreta ekstra kontroller, og pålegge bankene individuelle krav til ekstra reserver når de finner det nødvendig. Dette vil kanskje gjøre at finansinstitusjonene ikke i samme grad som før vil kunne kapre lånekunder ved å innvilge store lån.

Finanskriseutvalget ble oppnevnt av regjeringen i juni 2009. Finanskriseutvalget skal gi en vurdering av det norske finansmarkedet og reguleringen av dette. Spesielt skal utvalget gi en vurdering av ubalanser i blant annet eiendomsmarkedet. Utredningen kommer innen utgangen av 2010, men det har allerede lekket ut noe om hva utvalget kan tenke seg av virkemidler. For boligmarkedet antydes endringer i utformingen av eiendomsskatten, men også beskatning av gevinst på salg av bolig.

Ifølge Finanstilsynet (2009) var rentenivået allerede i februar 2009 kommet lenger ned enn i tilsvarende periode i 2008, og det var klare forventninger om ytterligere rentenedgang utover året. Aktiviteten i boligmarkedet var relativt lav, og Finanstilsynet bemerker at dette kunne skyldes både avventende holdning hos boligkjøpere, muligens som følge av usikkerhet om retningen i boligprisene, men også innstramming av bankenes kredittpraksis.

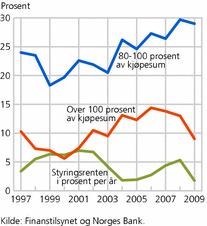

Rentene har holdt seg lave etter 2009, og det gjenstår å se om det fortsatt vil være en tendens til at nye lån stadig faller ned «under pipa». Det var færre som lånte en stor andel av kjøpesummen da styringsrenten var høy (perioden 1998-2003), sammenlignet med da styringsrenten var nedadgående og lav fra 2003 til 2007 (se figur 3). Fra 2009 gikk styringsrenten ned igjen etter en midlertidig oppgang fra 2005-2008, men opplåning «over pipa» på nykjøpte boliger gikk ned. Lån på 80-100 prosent av kjøpesummen gikk ned fra 2008, til tross for at rentenivået gikk ned.

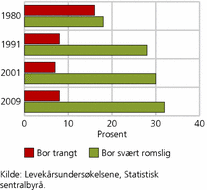

Boligstandard før og nå

I 1980 var det om lag 16 prosent som bodde trangt (se figur 4), det vil si alene på ett rom eller med færre beboelsesrom enn antall personer i husholdningen. 18 prosent bodde svært romslig, det vil si med tre eller flere rom per husstandsmedlem. Allerede i 1991 hadde andelen som bodde trangt, sunket til 8 prosent, et nivå vi har hatt stort sett fram til i dag. Andelen som bodde svært romslig i 1991, var økt til 28 prosent, og i 2009 var andelen 32 prosent. Endringene fra 1980 og fram til i dag er statistisk signifikant, og tallene viser at selv innenfor den relativt korte perioden fra 1980 og fram til i dag har det skjedd vesentlige forbedringer. Tendensen er at det er stadig flere som bor svært romslig. Andelen som bor trangt, har holdt seg ganske stabil etter 1980.

Vi har ikke sammenlignbare tall for tidligere perioder, men det finnes beskrivelser som kan gi et inntrykk av trangboddheten som fantes tidligere. Den kommunale boliginspeksjonen i Oslo kunne for eksempel i 1920 rapportere om 17 familiemedlemmer på ett lite rom og kjøkken, og dette var ikke noe særtilfelle (Kjelstadli 1990).

I slike tilfeller var det bruk for god fantasi i hverdagen når den lille plassen skulle organiseres i dagliglivet – når man spiste, under opphold i boligen ellers og når medlemmene av familien skulle finne soveplass. I mange boliger bodde det såkalte «losjerende» som ikke var del av husholdningen. Folketellingen 1920 viser at det i byene var boliger med ett eller to rom der det i 20-30 prosent av 1- og 2-romsleilighetene bodde to eller flere personer per rom. Andelen var mindre for de større boligene. På bygdene var bildet noe annerledes. Der bodde de fleste relativt romslig sammenlignet med i byene, men det gjaldt ikke for alle samfunnsklasser – husmenn bodde ofte svært trangt.

Flere bad – mindre fukt og råte

Under urbaniseringen i Norge etter midten av 1800-tallet var mange av boligene i leiegårder svært usunne og dårlige, dels fordi det ikke som i dag var vel etablerte standarder, dels fordi en del av boligene var bygget i spekulasjonsøyemed til lavest mulige kostnader. En del av de små boligene som ble bygget i det som da var utkanten av byområdene, var også oftest av svært dårlig kvalitet sammenlignet med i dag. Fuktige og kalde boliger var det kanskje mange av sammenlignet med i dag, men her har vi ikke statistikk som kan si noe om forholdene langt tilbake.

Fra folketellingen i 1920 finner vi at de aller færreste av boligene i byene hadde eget bad. For eksempel i det daværende Kristiania var andelen boliger med bad 12 prosent, i Bergen og Trondheim 7 prosent. Nær sagt alle boliger i dag er utstyrt med bad. I 2007 hadde 33 prosent minst to bad i boligen de bor i, og dette har ikke forandret seg vesentlig over den perioden vi har tall for. I 1991 hadde 24 prosent to eller flere bad. Fra og med 1980 og fram til i dag er andelen personer som bor i boliger med fukt eller råte, under 10 prosent, og det er ikke signifikante endringer i denne tidsperioden.

Lavere boutgifter blant unge eiere …

I Norge har vi hatt forbruksundersøkelser siden begynnelsen av 1900-tallet, og de bygger på opplysninger fra de enkelte husholdningene. De første undersøkelsene bygde på opplysninger fra husholdninger, som regel fra arbeiderklassen. Det primære var å undersøke leveforholdene for de fattige i samfunnet (Statistisk sentralbyrå 1978).

Rundt 1912 utgjorde boligutgiftene (inklusiv lys og brensel) 20 prosent og på slutten av 1920-tallet om lag 17 prosent av husholdningsbudsjettet for arbeiderfamilier. Fra 1958 er det gjennomført representative undersøkelser, og fra 1960- tallet og fram til begynnelsen av 1970-tallet utgjorde boligutgiftene rundt 13-14 prosent av husholdningsbudsjettet. Dette viser kanskje at det fra tidlig på 1900-tallet og fram til tidlig på 1970-tallet var nedgang i boligutgiftene, men fra slutten av 1970-tallet og fram til i dag har boligutgiftenes andel av husholdningenes utgifter igjen økt.

Rundt 1990 utgjorde boligutgiftene ifølge forbruksundersøkelsene om lag 27 prosent av husholdningenes forbruk, i 2007-2009 31 prosent. Det er flere årsaker til at boligutgiftenes andel av husholdningenes utgifter har økt siden 1970-årene. Boliger har i store trekk blitt reelt dyrere, men det er også uttrykk for at økningen i den generelle velstanden har gjort at folk i stor grad legger vekt på å ha en god bolig.

De aller fleste i Norge bor i egen bolig, enten selveid eller eid gjennom borettslag eller boligaksjeselskap. Avhengig av hvor i livsløpet man befinner seg, vil derfor renter og avdrag på lån ha noe å si for boutgiftene for «gjennomsnittsnordmannen». Tidlig i boligkarrieren vil de fleste ha store utgifter til renter og avdrag, men disse utgiftene avtar etter hvert.

I 2008 var boutgiftene per kvadratmeter for dem som var eiere og under 30 år, nesten 900 kroner årlig. De som var i alderen 30 til 49 år, hadde boutgifter i overkant av 800 kroner per kvadratmeter per år, mens dette gjaldt 350 kroner for dem som var 50 år eller eldre.

BoutgiftsbelastningHøy boutgiftsbelastning har husholdninger der summen av renter og avdrag og husleie utgjør minst 25 prosent av husholdningens samlede inntekt etter skatt. Før 2003 var boutgiftsbelastningen beregnet ut fra boutgiftenes andel av forbruksutgiftene, med forbruksundersøkelsen som kilde. Lav boutgiftsbelastning har husholdninger der summen av renter og avdrag samt husleie utgjør mindre enn 10 prosent av husholdningens samlede inntekt etter skatt. |

… enn blant unge leiere

Blant dem som leide, var boutgiftene per kvadratmeter nesten 1 300 kroner i året i den yngste aldersgruppen i 2008 – blant 30-49-åringene var beløpet 900 kroner. De over 50 år betalte en leiepris per kvadratmeter på om lag 750 kroner. Leieprisen per kvadratmeter er vanligvis høyere dess mindre boligen er, og tallene viser at de yngste, som gjerne først skaffer seg en mindre bolig, må betale uforholdsmessig mye.

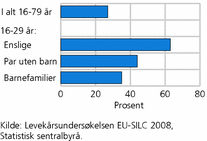

I dag opplever mange unge at boutgiftene er tyngende. 63 prosent av de enslige under 30 år hadde høy boutgiftsbelastning i 2008, det vil si at boutgiftene er 25 prosent eller mer av totalutgiftene (se tekstboks). Blant par uten barn hadde 44 prosent høy boutgiftsbelastning, mens andelen i barnefamiliene under 30 år var 35 prosent (se figur 5). Til sammenligning var andelen med høy boutgiftsbelastning, for befolkningen i alt, på 27 prosent i 2008.

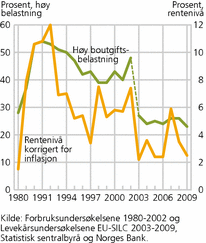

Etter liberaliseringen i kredittmarkedet på midten av 1980-tallet var det til å begynne med svært høye realrenter, noe som ga høye boutgifter for mange. Vi kan se av figur 6 at det er en temmelig klar sammenheng mellom rentenivået (justert for prisstigningen) og høy boutgiftsbelastning. Rundt 1990 og de følgende årene var det et høyt rentenivå, og andelen personer med høy boutgiftsbelastning var høy. Rentenivået har falt siden tidlig på 1990-tallet, og andelen husholdninger med høy boutgiftsbelastning har gått ned.

I perioden 1990-1993 var andelen husholdninger med høy boutgiftsbelastning over 50 prosent. Da var den reelle rentesatsen på over 10 prosent. Andelen med høy boutgiftsbelastning har falt stort sett siden da, men gikk opp igjen i 2002 til 48 prosent – da var den reelle rentesatsen også høy, men ikke så høy som i perioden 1990-1993. Det er brudd i tidsserien for boutgiftsbelastningen – før 2003 ble det brukt tall fra forbruksundersøkelsen, siden er data fra EU-SILC blitt brukt, men det er grunn til å tro at boutgiftsbelastningen etter 2003 har vært forholdsvis lav sammenlignet med enkelte tidligere år, og renteutgiftene har nok hatt en god del å si her.

Boligforholdene for svært mange var dårlige før krigen, og krigen satte nær sagt en stopper for nybyggingen. Dette etterslepet bidro til at det måtte gjøres noe radikalt. De aller fleste bor bra i Norge i dag, mye takket være en sterk «fødselshjelp» i form av en sterk satsing på boligpolitiske tiltak og finansiering i årene rett etter krigen, og en liberalisering da tiden syntes å være inne for det. Imidlertid byr boligmarkedet fortsatt på en utfordring – svingende boligpriser.

Fra 1992-1993 har prisene bare gått en vei, oppover. Fra historien vet vi at nedgang har fulgt oppgang, og at oppgang fører til nybygging, mens nedgang fører til byggestopp, og at tilbud og etterspørsel endres i utakt. Myndighetene, blant andre Finanstilsynet, ønsker å regulere dette, og som nevnt legger Finanskriseutvalget fram en innstilling som blant annet vil berøre boligmarkedet. Tiden vil vise om det er mulig å bryte eller dempe de stadig gjentatte fluktuasjonene i boligmarkedet.

Referanser

Finanstilsynet 2009: Boliglånsundersøkelsen, høsten 2009.

Kjelstadli, Knut 1990: Oslo bys historie, bind 4, Den delte byen , J.W. Cappelens forlag AS. ISBN 82-02-09145-4.

Norges bank 2010: Boligfinansieringen i Norge

NOU (2002:2): Boligmarkedene og boligpolitikken. Norges offentlige utredninger. Kapittel 3.

Statistisk sentralbyrå 1978: Historisk statistikk, http://www.ssb.no/histstat/hs1978/hs1978.pdf

Tabeller:

Kontakt

-

SSBs informasjonstjeneste